新闻活动

新闻活动

2021年7月14日,欧盟委员会(European Commission)通过了一系列环保提案(下称“F55提案”),进一步加强欧盟碳排放交易体系(即“EU Emissions Trading System”,下称“EU ETS”),修订《可再生能源指令》(即“Renewable Energy Directive”)《能源效率指令》(即“Energy Efficiency Directive”)及《能源税指定》(即“Energy Tax Directive”)等多部法案,以促进欧盟实现2030年温室气体排放目标。

欧盟推出碳边境调节机制(即“Carbon Border Adjustment Mechanism”, 下称“CBAM”)并将于2023年1月1日起实施,自2026年1月1日起正式对钢铁、水泥、化肥、铝等进口商品征收碳关税。随着CBAM的公布和逐步实施,碳排放、碳关税的相关规则将成为影响全球贸易的新焦点。

一、碳关税的由来

2016年11月4日,《巴黎协议》(即“The Paris Agreement”)正式生效。越来越多的国家通过碳定价政策来调整本国二氧化碳排放。

碳定价政策主要包括两个方面:一是征收碳税,以税收手段将因二氧化碳排放带来的环境成本转化为企业生产经营成本;二是进行碳排放权交易(即“ETS”),对企业的二氧化碳排放额度进行分配和交易。

碳关税是碳税的一种,指对进出口商品中隐含的碳排放征收额外关税。该概念的首次提出是在1997年12月通过并于2005年2月16日生效的《京都议定书》(即“Kyoto Protocol”)中。最初用意是对不遵守《京都议定书》的国家征收新关税,以免欧盟国家产品在EU ETS运行后遭受不公平竞争。2019年12月,欧盟发布《欧洲绿色新政》(即“European Green Deal”),再次提出在欧盟区域内实施“碳关税”制度。2021年7月14日,欧盟委员会细化“碳关税”制度,提出建立CBAM,将对欧盟进口的部分商品征收碳关税。目前全球已建成的ETS有24个,其中运行机制最成熟、交易规模最大的是EU ETS。

我国是京都议定书和巴黎协议的签约国,需要同时遵守两个国际条约的规定。

二、 欧盟碳关税制度

CBAM由一整套文件来建立机制,涉及适用范围、申报主体、主管部门、进口流程、征税标准、审查条款、处罚条款和过渡条款等内容;其附件还针对征税商品、豁免国家、碳关税计算、核验报告原则等内容进行了详细说明。

CBAM将按时间进程适用,自2023年1月1日至2025年12月31日为“过渡期”(下称“过渡期”):

1、 2023年1月1日起适用的主要规定

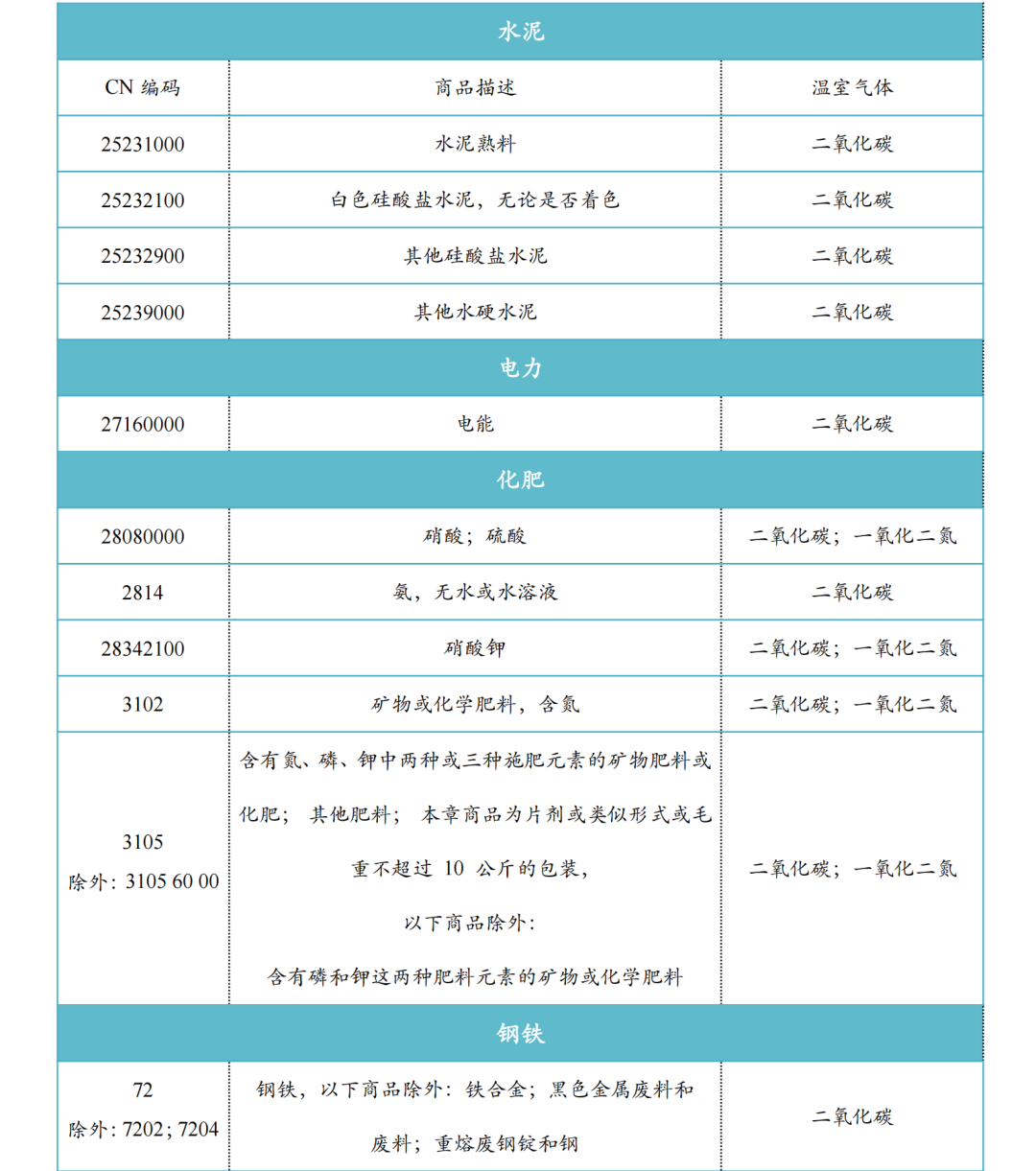

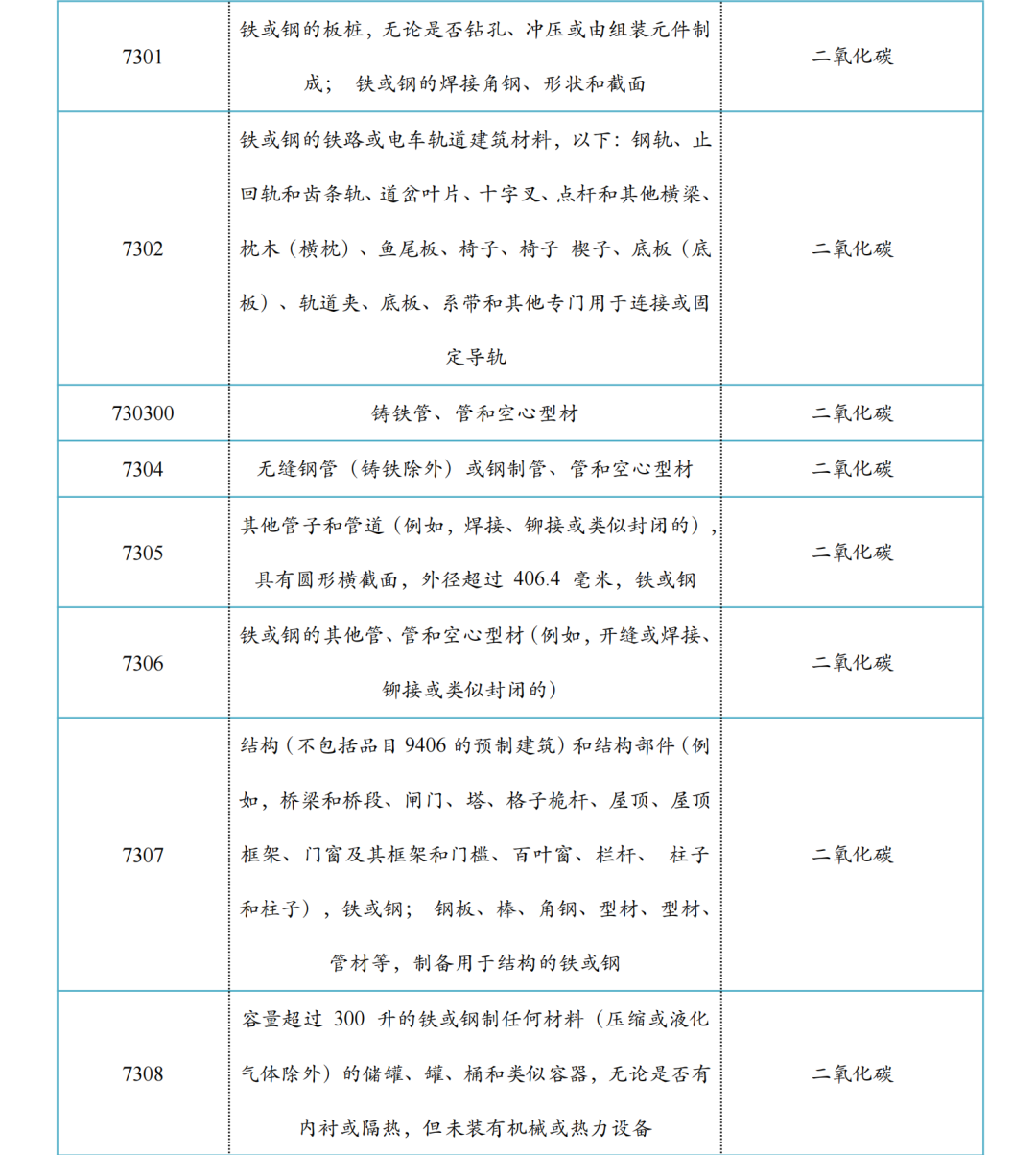

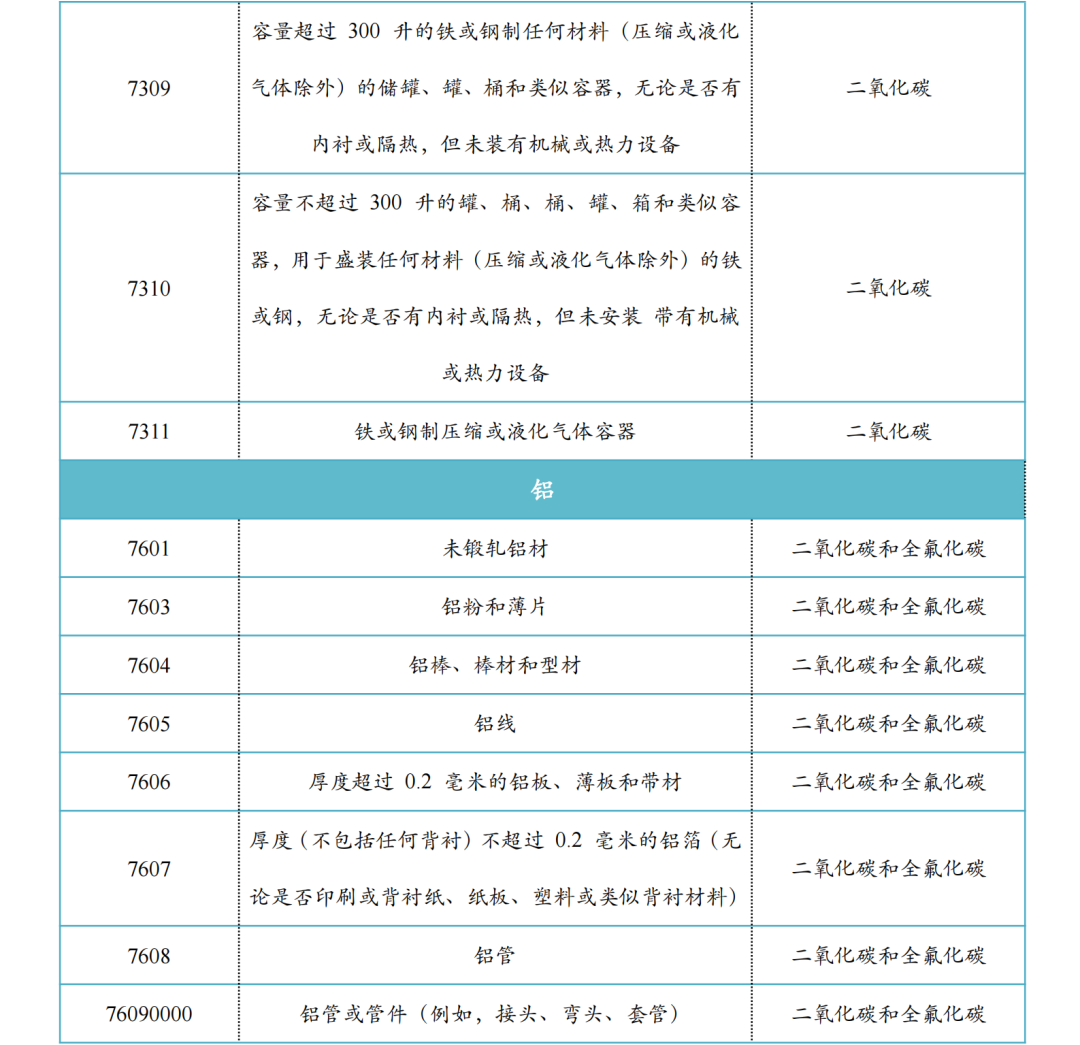

(1) 适用商品范围

适用CBAM规则的商品(下称“适用商品”)应同时满足三项条件:一是适用商品种类被列入“CBAM附件1”(见本文附件);二是适用商品源自非欧盟关税区的第三国家;三是适用商品到达欧盟成员国的管辖范围。

(2) 豁免国家和地区

CBAM规定了免于被征收碳关税的豁免国家和地区,应同时满足以下条件:一是豁免国家和地区与欧盟签订协议,实行的碳排放交易体系与EU ETS挂钩;二是适用商品在豁免国家和地区支付碳排放的成本不低于EU ETS中应支付的价款。

CBAM列出部分豁免国家和地区,包括但不限于:冰岛(Iceland)、列支敦士登(Liechtenstein)、挪威(Norway)、瑞士(Switzerland)、布辛根(Büsingen,德国)、黑尔戈兰岛(Heligoland,德国)、利韦尼奥(Livigno,意大利)、休达(Ceuta,西班牙北非属地)、梅利利亚(Melilla,西班牙北非属地)。

(3) 报告义务

进口商应履行报告义务,每季度提交一份包含当季度进出口商品信息的报告。该要求主要存在于过渡期,将于2026年2月28日后停止。

2、 2026年1月1日起的适用的主要规定

(1) 碳关税的确定

CBAM规定,通过碳排放量来确定需要购买CBAM证书的数量,购买CBAM证书支付的价款,即碳关税。

CBAM证书的单价,由欧盟委员会计算和确定。出口国无法提供可靠数据时,欧盟委员会可参照欧盟同行业排放强度最高的10%企业的数据来计算。

为使适用商品承担与欧盟同等商品相同的碳排放成本,在碳排放额度可量化的前提下,CBAM还规定了两种抵扣情形:一是进口商应税的碳排放量可根据欧盟同类产品企业享有的免费排放额度作相应调整;二是进口商可依据进口产品在其生产国已经支付的碳排放量所对应的金额向欧盟申请抵扣其应税的碳排放量,但此情形下是否予以抵扣,由欧盟自行决定。

(2) 碳关税的征收

碳关税的纳税义务人为欧盟进口商。进口商要向CBAM规定有权机关注册登记,经批准成为“授权申报人”才能进口适用商品。未经注册的进口商进口适用商品,或授权申报人未按期足额提交 CBAM 证书而进口适用商品时,将被处以罚款。此外,欧盟成员国还可根据各自的国内法对未遵守CBAM的企业或个人予以行政或刑事处罚。

三、 欧盟碳排放交易与碳关税的影响

很显然,欧盟CBAM下碳关税与EU ETS挂钩,将带来EU ETS对全球贸易的巨大影响。

EU ETS在制定之初,适用于二氧化碳,适用行业仅覆盖能源、石化、钢铁、水泥、玻璃、陶瓷、造纸及其他部分高耗能行业,并设置了适用门槛。如今,EU ETS适用范围不断扩大,包括二氧化碳、一氧化二氮、全氟碳化物(PFC)气体,适用行业在原范围外,还覆盖了商业航空行业。F55提案生效后,EU ETS将进一步覆盖航运、建筑供暖及公路运输行业。值得注意的是,CBAM过渡期结束后,欧盟委员会将评估CBAM实施情况,确认是否将其范围扩大到更多的产品和服务领域(如电力)。

根据CBAM影响评估报告,CBAM会给中小企业带来更高成本。如果欧盟委员会依据CBAM实施情况进一步扩大CBAM适用范围,届时中小企业必将受到更大影响,不得不寻求升级或转产等缓解办法。

四、 我们对中国企业的建议

我们预测,碳排放所带来的碳税,是比中国企业近年遭遇的“进出口管制”更为严峻的挑战。国内企业必须积极关注欧盟碳关税给全产业链带来的成本变化。企业应对自身碳排放量、碳关税和贸易新增成本进行测算,结合国内碳排放配额、碳交易等政策,了解CBAM碳排放量的计算依据与“碳足迹”认证办法,与欧盟合作伙伴一起开展CBAM合规,核实出口欧盟的商品是否在生产地缴纳类似碳税或承担与碳排放挂钩的其他支出,能否取得适当文件资料,用于抵扣欧盟碳关税。

企业还应积极关注国内碳税的适用。2021年7月16日,我国碳排放权交易市场在上海能源交易所正式上线,目前仅覆盖发电行业,但可预见中国碳排放交易系统终将扩展到其他行业,对企业而言,这既是挑战也是机遇。

在国内“碳达峰”“碳中和”承诺背景下,上海和深圳等地已经给予低碳项目在税收、土地、融资等方面的支持。我们建议:1)政府、自贸区、园区,主导能源结构调整,建设脱碳基础设施,帮助区内企业降低碳足迹、贴上零碳标签;2)企业在技术、财务与法律专家的帮助下,及早进行碳排放成本测算、低碳项目转型与申报等工作,乃至在长远布局中,积极准备欧盟碳关税抵扣筹划或者选择豁免区部分转产等。以下附表中商品的生产企业或成本与附表商品直接挂钩的企业,必须对碳税问题给予高度重视。

欢迎政策制定机构和企业与本所碳税专业团队交流:

孙淘 合伙人:suntao@zlwd.com

王向阳 合伙人:wangxiangyang@zlwd.com

附件:CBAM附件1适用商品和温室气体表格

孙淘系中伦文德胡百全(前海)联营律师事务所高级合伙人律师;中国法国工商会(华南)特别顾问;

武汉仲裁委仲裁员;长沙仲裁委仲裁员;司法部千名涉外律师人才;广东省涉外律师领军人才。

业务领域:跨境投资与并购、跨境重整与破产、国际贸易争议解决、劳动合规与劳动争议解决。

曾先后就职于ADAMAS律师事务所(巴黎)、LPA-CGR 律师事务所(广州/上海/巴黎)。

工作语言:普通话、法语、英语。

王向阳律师系北京市中伦文德律师事务所合伙人,中伦文德能源与环境委员会主任,北京律协“优秀专业律师”,北京律协国有资产法律委员会副主任,中国法学会能源法委员会委员,中华环保协会绿色金融委员会委员,太和智库研究员,百仁慈爱基金理事,中国人民大学律师学院客座教授,上市公司独立董事。

王律师毕业于中国政法大学、北京大学法学院。

王律师作为执业20余年的资深律师,熟悉公司并购、投资、融资及证券等方面业务,擅长处理经济类诉讼、仲裁以及强制执行,王律师曾或正在担任多家央企、国有事业单位常年或专项法律顾问,多属于能源电力、石油燃气、煤炭、新能源领域。

何琪,武汉大学法学学士,可以熟练使用英语和德语作为工作语言。

业务领域:涉外法律、企业风险防控、劳动争议等。